2021开年至今,光刻胶成为了常常能在新闻中听到的热词。

年初,央视报道了“光刻胶靠抢!进口芯片涨价20%”;七八月份,“华为投资光刻胶企业徐州博康”“彤程新材要砸7亿元研发高端光刻胶”成为资本市场热点,催动着二级市场的潮起潮落。

光刻胶概念股中最受关注的,无疑有上海新阳。

从2017年开始,上海新阳切进光刻胶产品研发,并在今年6月份宣布自主研发的KrF厚膜光刻胶产品已通过客户认证、取得首笔订单。

5月份到7月底,上海新阳的股价一路冲高,大涨近80%,总市值超190亿元。

但火热的追捧,掩盖不了中国光刻胶市场规模小的事实。据SEMI统计,2020年中国光刻胶市场规模为约3.5亿美元(约合22.67亿人民币),其中用于先进芯片制造的光刻胶仍有90%依赖进口。

而在上海新阳的年中业绩报表中可以看到,光刻胶产品尚未产生实际营收。目前,上海新阳的股价已经由高点回落了超20%,总市值也蒸发了超过50亿元。

以上海新阳为代表的国内光刻胶企业,到底成色如何?

光刻胶尚未产生营收

上海新阳突然成为热门股,还要从今年5月份说起。今年5月下旬,市场突然传出消息称,全球光刻胶龙头企业日本信越化学出现产能紧张,将限制向大陆芯片厂商供货KrF光刻胶。

光刻胶又称“光致抗蚀剂”,作用原理是在芯片加工过程中充当抗腐蚀涂层。芯片制造过程中的光刻步骤,就如同用刀雕刻出精密图案的过程。这里的“刀”就是光线,“雕刻”就是曝光的过程。光刻胶可以与光线发生反应,使得芯片材料上出现所需的精密电路图案。

一定程度上来说,光刻出的电路图案越精密,就代表着芯片性能越好。采用不同的光刻光线,对应地需要搭配不同的光刻胶。目前,根据不同的光波长,光刻胶大致可以分为G线、I线、KrF、ArF、EUV这几类。

全球光刻胶市场中,日美厂商占据了约87%的份额,国产光刻胶的进口比例高达九成。同时,高端光刻胶保质期仅有6~9个月,且保存较为困难,芯片制造商通常不会大量囤货。

基于上述两点,一旦日本厂商限供,中国芯片制造厂商难免陷入“无胶可用”的困境。

但随后不久,上海新阳就传来了光刻胶自主化的好消息。6月30日,上海新阳发布公告称,公司自主研发的KrF(248nm)厚膜光刻胶产品,近日已通过客户认证,并成功取得第一笔订单。

同时,细心的投资者发现,上海新阳不单有KrF厚膜光刻胶,而且在半导体光刻胶领域有全面的布局。

上海新阳在2021年中报中写道:集成电路制造用高端光刻胶产品正在开发中,包括逻辑和模拟芯片制造用的I线光刻胶、KrF光刻胶、ArF干法及浸没式光刻胶,存储芯片制造用的KrF厚膜光刻胶,底部抗反射膜(BARC)等配套材料。

不过,仔细阅读年中报中的财务指标数据,会发现一个事实:截至今年上半年,上海新阳的光刻胶项目还未为公司带来实际营收。

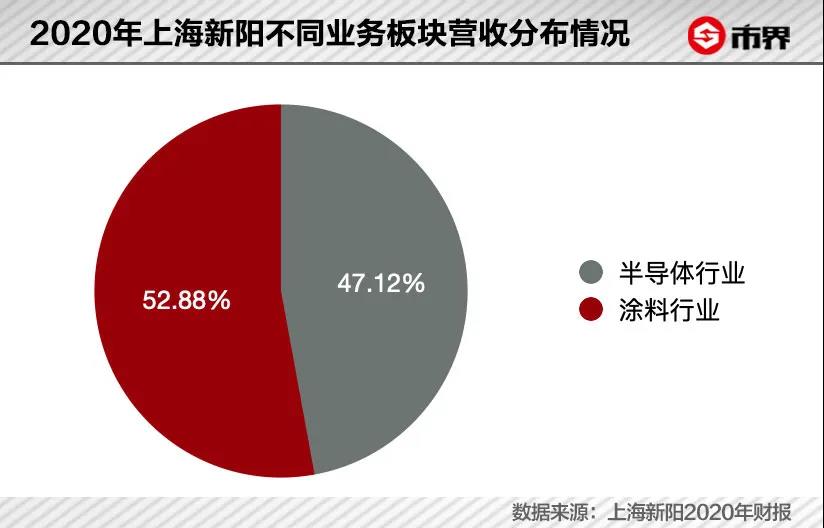

2020年,上海新阳营收约为6.93亿元,其中过半数源自于与芯片半导体毫无关系的涂料产品,小部分源自于电子化学材料。而且这里所说的电子化学材料,是指电镀液、清洗液、蚀刻液等,并非光刻胶。今年上半年,上海新阳营收为4.37亿元,同样源自于涂料、电镀液、清洗液等产品。

那么,上海新阳的KrF光刻胶项目什么时候能够产生营收?

根据上海新阳的高端光刻胶项目计划,预计KrF厚膜光刻胶2021年开始实现少量销售,2022年可实现量产;预计ArF(干式)光刻胶项目在2022年可实现少量销售,2023年开始量产,预计当年各项销售收入合计可达两亿元。

如果项目按计划进行,到2023年,光刻胶有望成为上海新阳在涂料业务、电镀液和清洗液之外的第三大支柱业务。

有一点要指出的是,目前上海新阳的光刻胶,离世界先进技术水平仍有差距。

上海新阳有望最先商用的KrF厚膜光刻胶产品主要用于存储芯片的生产,ArF(干式)光刻胶主要用于中端芯片的生产。换言之,现阶段乃至未来一段时间里,上海新阳还不具备为高端芯片产线供应光刻胶的能力。

当市场传出限供消息时,资本市场一度将上海新阳当作了光刻胶国产化的最大希望。

以其为代表,南大光电、容大感光、晶瑞电材等国内较为知名的光刻胶概念股,也遭遇了火热的市场追捧,无一例外地在今年7月份刷新了自己的股价记录。

随着时间过去,市场情绪逐渐趋于冷静,几大光刻胶股的股价已经有所回落。其中,容大感光的回调幅度最大,股价几乎已经从7月30日高点的59.95元,回落到暴涨前的平均水平。

上海新阳的真正价值

容大感光主攻用于印刷电路板等产品生产的中低端光刻胶产品,而此类光刻胶并不能用于芯片生产。

同上海新阳一样,南大光电、容大感光、晶瑞电材至今均还未实现高端光刻胶的国产替代。截至2021年上半年,南大光电的光刻胶产品尚未产生实际营收;晶瑞电材目前可以量产较为低端的I线光刻胶,但高端KrF光刻胶还处于客户测试阶段。

不过,这并不意味着上海新阳等企业无可取之处。

目前,上海新阳是国内唯一一家能够为晶圆铜制程90~14纳米技术节点提供超纯电镀液及添加剂的本土企业。另外,其研发的用于存储器芯片的氮化硅刻蚀液,打破了外国企业垄断,目前已经取得批量化订单。

此外,上海新阳还与国内芯片制造龙头中芯国际、半导体大硅片龙头沪硅产业有着千丝万缕的联系。

2021年上半年,上海新阳营收为约4.37亿元,同比增加45.78%;归母净利润约1.08亿元,同比增加316.82%;归母扣非净利润4461.93万元,同比增长76.42%。

在财报中,上海新阳表示,公司净利润较去年同比大幅上升的主要原因是:公司通过青岛聚源参与的中芯国际战略配售,计入当期损益。报告期内,上海新阳按照出资份额确认了公允价值变动收益金额为7438.54万元,影响净利润6322.76万元,占归母利润总额的58.5%。

早在2020年7月中芯国际登陆科创板时,上海新阳就曾通过青岛聚源投资中芯国际。当时,中芯聚源发起设立了青岛聚源作为专向股权投资基金,获配8058.99股,合计为22.24亿元。

共计14家A股上市公司参与了这次战略投资,上海新阳是其中之一。根据上海新阳2020年12月的相关公告,公司出资3亿元,用于认购中芯国际科创板上市的战略配售股份,也就是说持股青岛聚源约13.49%。这相当于,上海新阳应持有中芯国际约0.15%股权。

除了手握中芯国际股权,上海新阳还手握另一芯片巨头沪硅产业的股权。

2014年5月21日,上海新阳与深圳兴森、上海新傲等签订《大硅片项目合作投资协议》,联合发起设立了大硅片企业上海新昇。上海新阳出资1.9亿元,持股38%,为上海新昇的控股股东。

随后从2016年到2020年间,国产半导体硅片龙头沪硅产业多次对上海新晟表现出了兴趣,并最终借助收购、增发等方式,在把上海新晟变为全资子公司的同时,与上海新阳搭上了线。

2016年,沪硅产业通过三次收购,拿到了上海新晟62.82%的股权,一跃为后者的控股股东,并借此与上海新阳成为了股权关联方。

2019年、2020年,沪硅产业分别以发行股份、收购的方式,把上海新晟收入囊中。

上海新阳则得到了沪硅产业5.63%的股份。

至此,通过这样几番运作,上海新阳借助上海新昇,实现了对沪硅产业的股权投资。

而2020年4月份上市以来,沪硅产业总市值一度冲破千亿,目前超过740亿元人民币。截至2021年上半年,对沪硅产业的股权投资为上海新阳带来了约36.41亿的收益。

上海新阳对沪硅产业的股权资产,放在其他权益工具投资科目下。

根据新金融工具相关会计准则,这一项不计入当期损益,而是计入其他综合收益。

聚源芯星的股权资产放在其他非流动金融资产科目下,计入当期损益。

所以沪硅产业的股价波动,不会影响上海新阳的利润表,中芯国际的股价变动则会影响上海新阳的净利润。

而手握两大芯片巨头的股权,上海新阳的投资事项的价值甚至不亚于主营业务的价值。这也难怪,国产光刻胶市场面对的桎梏实在是有点多。

上海新阳等国产光刻胶概念股的现状可以概括为,头顶“国产光刻胶的希望”光环,但仍在产能与技术先进程度两端都还有很长的路要走。

这种境况,有历史因由。

国内半导体材料企业对光刻胶的研发普遍起步较晚。2017年,上海新阳刚开始研发低端的面板显示用光刻胶。同年8月2日,上海新阳官宣将在韩国设立全资子公司,研发面板显示用黑色光刻胶。

根据长江证券研究所的相关研报,2017年时,日本企业TOK、Cheil、新日铁化学等,已经在黑色光刻胶市场中占据了超90%的份额。

另据业界信息,目前北京科华是国内唯一一家实现了KrF光刻胶量产的企业,为中芯国际供货。北京科华并未上市,由上市公司彤程新材的子公司——彤程电子控股。据开源证券的相关研报,北京科华在2012年12月建成KrF(248纳米)光刻胶产线。

相比之下,美国企业IBM早在上世纪80年代已攻克了这项技术。客观来说,北京科华距离世界先进水平,也有较长的路要走。

除了起步晚,国内光刻胶企业还面临的一个难点,是高端光刻机的禁运。

浙江大学高分子科学与工程学系研究员伍广朋曾在接受《中国科学报》采访时提到,“光刻胶与光刻机往往是结盟售卖”,即在光刻胶的研发阶段中,企业需要购买光刻机或与拥有光刻机的芯片制造厂合作,以及时验证光刻胶及其配套试剂的性能。

光刻胶配方的验证成本高昂,部分原因也在于此。一台光刻机的售价从数千万美元高至过亿美元,全球最先进的EUV光刻机售价达1.2亿美元。

但即使有雄厚的资本,由于国外高端光刻机对国内禁运的政策,国产企业始终难以获得高端光刻机。

国内光刻胶企业的常见的解决方式是购买国外的二手光刻机。

比如1月19日,晶瑞股份(现已改名为晶瑞电材)公告披露,经该公司多方协商、积极运作,顺利购得一台二手的ASML XT 1900 G I型光刻机,用于研发最高分辨率达28nm的高端光刻胶。

而这台二手光刻机的卖方是韩国SK海力士,晶瑞股份总计花费了1102.5万美元(约合人民币7138万元),并通过代理商多方协调才辗转购得。

其实还有另一种更好的解决方式,就是与芯片制造厂深度合作,用他们的光刻机进行研发高端光刻胶,省心省力又省钱。光刻胶作为技术壁垒最高的半导体材料,研发过程较为漫长,也很需要客户的支持。

上海新阳4月21日对深交所的一封回复函中曾写道:光刻胶产品量产前,需完成产品配方开发、应用工艺开发、生产工艺开发、客户验证等四个方面的主要工作,之后公司才有机会获得订单。

其中应用开发工艺,需要在客户的芯片生产线上完成;客户验证阶段需要经过基础工艺考核、小批量试产、中试、量产测试四个阶段。

光刻胶企业与客户绑定极其紧密,也造就了现有的芯片制造厂轻易不愿更换光刻胶供应商的结果。在外国企业占据90%市场份额的背景下,“上海新阳们”难免左支右绌。

因此,伍广朋在媒体采访中分析到,要实现光刻胶的国产化,“需要上下游协同推进才有出路”。

从市场规模来看,在半导体产业链条中,光刻胶市场占比不足1%。数据显示,2020年全球半导体市场规模4260亿美元,而应用于半导体市场的光刻胶规模却仅为19亿美元。

在全球光刻体系都被外企占据话语权的当下,光刻胶是中国必争的1%

文章转载自微信公众号:DT新材料

国产光刻胶任重道远