氢能为新时代的高效清洁能源,契合当前各国对能源安全和减排降碳的追求。各国氢能 的发展基本都有顶层设计支持、政府财政税收扶持、产业互相协同、因地制宜采用不同 模式。日本于 2014 年提出建设“氢能社会”,2017 年发布《氢能源基本战略》;美国 2002 年便发布《国家氢能发展路线图》,并于 2020 年更新;2020 年欧盟委员会发布了 《欧盟氢能战略》和《欧盟能源系统整合策略》两份相辅相成的战略文件;韩国 2018 年将“氢能经济”定位三大创新增长战略投资领域之一,并于次年发布氢能经济发展路 线图;澳大利亚和加拿大分别于 2019 年和 2020 年发布国家氢能战略。

各国的资源禀赋、产业基础、财政实力、地缘环境等方面的差异,也导致各国对氢能的 发展方向、规划目标、产业模式、支持方式不尽相同。目前全球主要的氢能发展模式包 括:1)以日本和韩国为代表的将氢能作为新兴产业制高点,战略定位高,实际推进目标 相对激进;2)以美国为代表的将氢能作为战略储备能源方向,优先重视基础技术研发, 缓推商业化应用(部分区域推进速度快);3)以欧盟为代表的将氢能作为深度脱碳和能 源转型的重要工具;4)以澳大利亚和加拿大为代表的将氢能作为未来重要的出口资源。

日本:终极目标建立“氢能社会”,全面大力发展氢能

日本为摆脱对进口能源的高度依赖和实现碳中和目标,成为全球首个明确提出建设“氢 能社会”的国家。2013-2017 年日本发布一系列氢能顶层设计方案,其中《氢能源基本 战略》确立了 2050 年氢能社会建设的目标以及到 2030 年短期内的具体行动计划,强 调扩大氢气来源、降低用氢成本、拓宽应用场景。为扶持氢能产业发展,日本政府在研 发端对氢能进行大力支持,同时在应用端的加氢站建设和运营、燃料电池车购买、家庭 用燃料电池系统都进行大力补贴支持,日本丰田、本田、日产等车企均对燃料电池车投 入较大研发力度,其中丰田 Mirai 为目前全球销量领先、技术最成熟的燃料电池车之一。(报告来源:未来智库)

能源安全及碳中和压力倒逼氢能发展

能源安全+减排降碳压力下,日本大力发展氢能。日本国土面积狭小、自然资源匮乏, 能源对外依赖程度较高。石油、煤炭、天然气为日本的主要一次能源来源,其中石油为 第一大能源,但 1973 年石油危机爆发导致油价暴涨和石油断供风险加大,日本为降低 对石油的依赖程度,引入核能、煤炭、天然气等作为石油的替代能源,石油在日本的能 源供给比例从 1970s 的 70%以上降低至目前的 40%以下,煤炭和天然气的供给比例持 续上升。值得一提的是,2011 年福岛核事故导致日本的核能发展受阻,核能供给比例在 2011 年迎来断崖式下降,目前仍处于较低位置。受此影响,日本的一次能源自给率从 2010 年的 20.2%高位降低至 2011 年的 11.5%,并在 2014 年进一步降低至 6.3%的历 史低位。同时,日本还面临着 2050 年实现碳中和、2030 年温室气体排放量较 2013 年 降低 46%的减排压力。寻找安全可靠清洁的替代能源,成为日本的当务之急;清洁、高 效、灵活的氢能成为日本的重要选择。

战略规划:以建设“氢能社会”为终极目标

1973 年石油危机后日本即成立了“氢能源协会”,其后政府和产业开始推进氢能燃料电 池研究;2013 年日本提出《日本再复兴战略》,将发展氢能定为“国策”;2014 年发布 的第 4 次《能源基本计划》提出建设“氢能社会”的终极目标;2014 年和 2016 年发布 的《氢能与燃料电池战略路线图》及修订稿对日本发展氢能政策、技术和发展方向等方 面进行了全面阐述;2017 年日本政府进一步发布《氢能源基本战略》,确立了 2050 年 氢能社会建设的目标以及到 2030 年短期内的具体行动计划。

2017 年日本发布的《氢能源基本战略》强调:1)扩大氢气来源:从目前以工业副产和 天然气重整制氢为主转向开发国际氢能供应链和国内电解水制氢,目标到 2030 年氢气 年商业化供应能力达到 30 万吨;2)降低用氢成本:到 2030 年成本较当前的 10 美元/ 千克降低至 1/3,达到 3 美元/千克(约 19.13 元人民币/千克);3)拓宽应用场景:氢能 源主要用于发电(到 2030 年单位成本降低至 17 日元/千瓦时(约 0.95 元人民币/千瓦 时))、燃料电池车(2030 年燃料电池汽车达到约 80 万辆,加氢站数量达到约 900 座)、 家用热电联产(2030 年燃料电池用户数达到 530 万户)。

补贴支持:研发、加氢、应用全产业链大力扶持

日本政府在研发端对氢能进行大力支持,同时在应用端的加氢站建设和运营、燃料电池 车购买、家庭用燃料电池系统都进行大力补贴支持。

研发补贴:氢能产业发展初期依赖政府补贴支持,其中日本经济产业省(METI)是最主 要的资助机构,其资助主要通过日本最大的公立研究开发管理机构“日本新能源产业技 术综合开发机构(NEDO)”提供;此外,日本环境省(MoE)和内阁也对氢能的研发进 行支持。根据统计,2013-2018 年三大部门对氢能的补贴资金合计 14.58 亿美元,其中 METI 占比 76.3%。

日本对氢能装备和加氢站运营给予补贴,力度较大。

加氢站装备:对加氢站设备,日本政府的补贴力度较大,按照加氢设备购买成本的 1/2 或 2/3 和单项补贴金额上限的孰低值给予补贴。

加氢站运营:日本氢燃料电池汽车数量目前仍旧较少,加氢站难以盈利,因此政府 给予加氢站运营补贴,补贴额度为加氢站运营成本的 2/3 和按照不同供氢方式对 应补贴金额上限两者中的孰低值。其中,现场制氢和外供氢加氢站每年补贴金额上 限 2200 万日元(约 123.2 万元人民币)。

家庭用燃料电池系统:日本政府为家庭用燃料电池系统的施工费和设备购置费提供补贴, 具体由日本燃料电池普及促进协会实施。随着技术进步带来的燃料电池成本的降低,日 本对该项的补贴标准也逐渐下降,到 2016 年终止补贴。(报告来源:未来智库)

燃料电池车补贴:日本对燃料电池车实行购买补贴,补贴标准为“售价-同型号/等级燃 油汽车基础车价”的 2/3,并且不设最高补贴额度上限,而目前已经发展较为成熟的电 动汽车和清洁柴油汽车却设立了最高补贴额度,反映政府对尚处于起步阶段的燃料电池 的支持力度较大。

车企:领先车企燃料电池开发时间早,丰田 Mirai 销量全球领先

日本汽车制造商丰田、本田、日产从 20 世纪 90 年代就一直致力于燃料电池车的研发。 丰田 1992 年制定了燃料电池开发计划,并于 1996 年成功推出燃料电池试验车;2013 年丰田与宝马签署战略合作协议,共同研发车用燃料电池系统;2014 年丰田推出 MIRAI 燃料电池车,实现燃料电池组的高性能和小型化。本田自 1991 年开始燃料电池汽车研 发,已成功推出续航里程 750km 的最新款 Clarity 燃料电池汽车,各项技术指标达到丰 田 MIRAI 同档水平;但受成本居高不下和销量数据惨淡影响,本田宣布自 2021 年 8 月 开始,终止氢燃料电池汽车的生产。日产研发燃料电池汽车始于 1996 年,并于 2012 年 推出了 TeRRA 燃料电池概念车,2018 年日本-雷诺-三菱联盟因为开发成本过高,冻结 了 2013 年与戴姆勒、福特签订的燃料电池汽车合作计划,将集中资源于纯电动汽车的 研发。

美国:储备氢能战略技术,商业化推广平稳

与日本类似,美国对氢能的研究也起始于 1970s 的石油危机,但前期政策聚焦于技术研 发和储备,并无长期战略,直到 21 世纪后氢能战略才从理论转向现实,2002 年美国能 源部发布《国家氢能发展路线图》,详细讨论了氢能在未来的重要作用及技术现状和发 展趋势。受美国页岩气革命爆发影响,氢能作为战略储备技术一直未获得全国性的大规 模商业化推广,但因其对研发的重视,美国在氢能的诸多领域内处于全球技术领先地位。2020 年新版氢能发展计划明确了未来 10 年及更长时间氢能发展的整体框架,目标到 2030 年氢气需求量 1700 万吨、燃料电池汽车销量 120 万辆、燃料叉车销量 30 万辆、 加氢站达到 4300 座。美国加州是全国乃至全球燃料电池车商业化推广最成功的地区, 拥有完善的组织机构和政策体系,该地区拥有接近全球一半的燃料电池车。

战略规划:氢能为重要战略储备技术,商业化推广平稳

美国是第一个将氢能作为其国家战略的国家。20 世纪 70 年代全球性石油危机爆发,美 国政府和工业界开始关注氢能替代方案,氢能为其重要选择之一,其后美国召开了第一 届世界氢能大会,但是随着 80 年代石油危机的缓解,美国对氢能的关注度也降低。直 到 90 年代全球气候变化大背景下,美国重新提高氢能研究优先级,相继出台了《1992 能源政策法案》、《氢能前景法案》等政策,但此时的政策聚焦于技术研发和储备,对氢 能的长期战略并无清晰定位。

美国氢能发展路线图展示了未来十年美国氢能发展应用的具体目标。

2020-2022 年:氢能发展初期将以各州和联邦政府层次的脱碳目标为指南,通过公 共激励措施来解决市场推广初期面临的障碍。此阶段,各地加强对基础设施建设的 支持力度,发展相对成熟的叉车和备用电源解决方案的应用规模继续扩大,全国推 广燃料电池叉车,并在加州进一步部署轻型和重型车辆。2022 年氢气需求量达到 1200 万吨,燃料电池叉车达到 5 万辆,燃料电池汽车达到 3 万辆。

2023-2025 年:此阶段,大规模的氢气生产设施建成,生产成本下降,加氢设施也 通过规模化的生产而降低成本;中重型燃料电池卡车和新型轻型燃料电池车型上 市,产品丰富度提升;实现天然气输配管网掺混少量氢气。2025 年氢气需求量达 到 1300 万吨,燃料电池叉车达到 12.5 万辆,燃料电池汽车达到 15 万辆。

2026-2030 年:该阶段,美国将在全国范围内扩大基础设施建设,扩大各种制氢途 径的使用,中长途燃料电池卡车运输在全美范围内规模扩大,氨和甲醇等工业领域 开始规模生产和使用氢气,航空和航运行业也开始采用氢合成燃料来实现脱碳。2030 年氢气需求量达到 1700 万吨,燃料电池叉车达到 30 万辆(较 2022 年 CAGR 为 25.1%),燃料电池汽车达到 120 万辆(较 2022 年 CAGR 为 58.6%)。

2030 年后:氢将在美国各个地区和行业大规模部署,且争取实现与化石燃料的成 本平价,氢气生产设施、分销管网、加氢设施大规模出现,有各种各样的燃料电池 车可满足不同的客户需求。到 2050 年氢气需求量将达到 6300 万吨。(报告来源:未来智库)

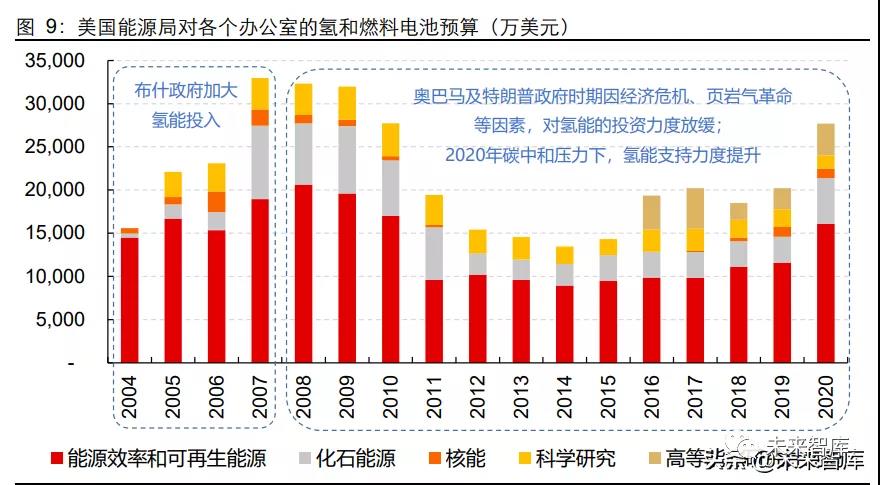

补贴支持:能源部年均氢能研发预算支出 2.2 亿美元

氢能的发展离不开政府的财政支持,美国能源部主要通过“氢能规划”(DOE Hydrogen Program)实现对氢和燃料电池技术的研究和应用,规划制定了从研发到产业化的计划 路线,跨越 2000~2040 年。2004-2020 年美国能源部对氢和燃料电池的预算支出金额 合计约 37 亿美元,年均支出 2.2 亿美元;其中 2008 年奥巴马政府上台后,受经济危机 和页岩气革命爆发影响,政府氢能预算支出减少;特朗普政府时期也更加重视传统能源 的发展;而 2020 年美国新版国家氢能战略发布及碳中和压力下,氢能的预算支出同比 增加 37%至 2.77 亿美元。

美国政府还对所有安装氢能及燃料电池设备的企业和个人提供消费者补助。

家庭用燃料电池:对于装机规模在 0.5kw 以上且发电效率 30%以上的家庭用燃料 电池,在建设和安装成本上政府可给予最高 500 美元/500W 的退税抵扣(可以向 美国国税局以退税形式申请退回,相当于补贴),而对联合安装的补贴标准提升至 最高 1667 美元/500W。按照美国 2020 年最新产品的造价 9738 美元/KW 测算, 上述补贴比例分别约 10%、34%。考虑到技术进步带来的燃料电池成本降低,补 贴比例也会逐渐降低。

燃料电池汽车:在燃料电池汽车购买上,消费者购买合格的轻型燃料电池汽车可获 得高达 8000 美元的退税抵扣(若按照现代 Nexo 建议零售价 5.89 万美元和丰田 Mirai 建议零售价 4.95 万美元计算,最高可补贴比例分别为 13.6%和 16.2%);中、 重型燃料电池汽车也可享受一定的退税抵扣。

美国加州:燃料电池车商业化程度最高州

受地形和历史因素影响,美国加利福尼亚州空气污染严重,而汽车尾气又是重要污染源 之一,受加州在燃料电池发展领域完善的组织机构和政策体系影响,目前加州是美国燃 料电池车商业化程度最高的州,拥有接近全球一半的燃料电池车;目标到 2030 年加氢 站数量达到 1000 座,燃料电池车(汽车、卡车、公交车等)数量达到 100 万辆。

(1)组织机构:加州空气资源委员会(CARB)和加州燃料电池合作伙伴联盟(CaFCP) 为加州燃料电池商业化推广的主要组织机构,其中 CaFCP 为政府与行业合作组织,其 成员包括丰田、大众、通用、本田、现代等汽车制造商和 Air Liquide 等氢能源科技公司, 以及包括 CARB 在内的政府机构。联盟成员之间互相协商,使得相关车辆、基础设施、 监管政策能够协调一致,加速燃料电池车商业化。

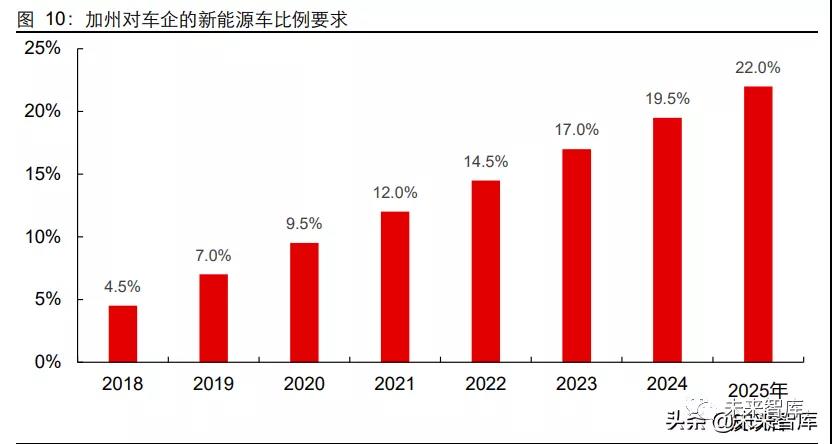

(2)政策法案:加州空气资源委员会(CARB)于 1990 年首次采用 ZEV 法规(Zero Emission Vehicle,缩写 ZEV),ZEV 目的是通过要求汽车制造商销售一定数量的清洁 能源汽车来实现长期减排目标,其中清洁能源汽车包括纯电动汽车、插电混合式汽车、 燃料电池汽车等;最新政策规定,该比例从 2018 年的 4.5%提升至 2025 年的 22.0%;不同车型对应不同的积分,车辆在零排放的状态下续航里程越长,可获得的积分越高。2013 年 9 月,加州第 8 号议会法案(AB 8)审批通过,该法案确立了空气质量补贴项 目、替代和可再生燃料及车辆技术项目等;同时,还规定加州能源委员会每年投入 2000 万美元资金来支持至少 100 个加氢站的持续建设;另外,该法案要求加州空气资源委员 会每年针对燃料电池汽车部署和加氢站网络发展做出年度报告。

(3)购车补贴:清洁车辆补贴项目(The Clean Vehicle Rebate Project, CVRP)为购 买或租赁合格的电动汽车、插电式混合动力汽车和燃料电池汽车等环保汽车提供补贴。加州消费者在购买符合技术要求的新能源汽车可获得购车补贴,其中燃料电池车补贴 4500 美元、纯电动汽车补贴 2000 美元、插电混合式汽车补贴 1000 美元,目前符合补 贴条件的燃料电池车型包括本田 Clarity、现代 Nexo(零售商建议零售价 5.89 万美元,补贴比例约 7.6%)、丰田 Mirai(零售商建议零售价 4.95 万美元,补贴比例约 9.1%)。此外,符合条件的低收入家庭还可以获得额外的 2500 美元的补贴。

欧洲:能源转型及深度脱碳迫切,多国发布氢能战略

欧洲大力发展氢能的动力,同样来自全球石油危机后对能源安全的追求,及全球气候变 暖背景下的降碳压力。2020 年欧盟委员会发布了《欧盟氢能战略》和《欧盟能源系统整 合策略》两份相辅相成的战略文件,计划未来十年向氢能产业投入数千亿欧元。从欧盟 的规划可以看出,基于风电和光伏等可再生能源的绿氢为其重点鼓励和发展方向;氢能 战略的投资计划涵盖制氢、储运氢、加氢的全产业链,以及碳捕集技术升级改造、氢能 炼钢等,预计总投资规模约 3200-4600 亿欧元。(报告来源:未来智库)

战略规划:重点推进绿氢发展,总投资约 3200-4600 亿欧元

20 世纪 70 年代全球石油危机及 90 年代全球气候变暖提上全球议程,欧洲开始加强对 新型清洁能源的探索。2003-2006 年欧盟建立“欧洲氢能和燃料电池技术平台”,研究 科研议程、分布战略、实施计划等问题并发布战略报告,其后欧盟陆续发布诸多决议, 强化对氢能产业的研发和支持。近年来,在碳中和压力下,氢能战略的推进速度加快, 2019 年欧洲燃料电池和氢能联合组织(FCH-JU)发布《欧洲氢能路线图:欧洲能源转型 的可持续发展路径》报告,2020 年欧盟委员会发布了《气候中性的欧洲氢能战略》和 《欧盟能源系统整合策略》,基本明确了了未来 10 年乃至更长时间的氢能发展方向。此 外,大力发展氢能源还将带动后疫情时代经济复苏和创造更多就业机会。

欧盟委员会发布了《气候中性的欧洲氢能战略》和《欧盟能源系统整合策略》两份相辅 相成的战略文件,计划未来十年向氢能产业投入数千亿欧元。从欧盟的规划可以看出, 基于风电和光伏等可再生能源的绿氢为其重点鼓励和发展方向,但短期和中期化石燃料 重整及碳捕集封存技术相结合下的蓝氢对实现碳减排至关重要。欧盟通过对全产业链的 大规模投资来促进技术开发,以及扩大氢能应用场景来实现规模化降本。

1、《气候中性的欧洲氢能战略》确定欧洲氢能的分阶段、渐进式发展轨迹,通过建立投 资机制,发展相关技术、扩大制氢和用氢规模,降低制氢和用氢成本,实现氢能产业的 快速发展。

(1)规划计划:欧盟将未来 30 年的氢能发展划分为三个阶段:

第一阶段(2020-2024 年):发展目标为降低现有制氢过程的碳排放并扩大氢能应 用领域,将其从现有的化学工业领域扩展到其他领域;大力发展可再生能源电解制 氢,电解槽装机规模从目前的 1GW 提升至 2024 年的至少 6GW;可再生能源制 氢规模达到 100 万吨。

第二阶段(2025-2030 年):发展目标为使氢能成为综合能源系统的重要组成部分, 氢能应用领域延伸至钢铁冶炼、重型运输、轨道交通及海上运输等领域,可再生能 源电解槽装机和制氢量分别达到至少 40GW 和 1000 万吨。

第三阶段(2030-2050 年):可再生能源制氢技术逐渐成熟,应用于深度脱碳领域。

(2)投资计划:氢能战略的投资计划涵盖制氢、储运氢、加氢的全产业链,以及碳捕集 技术升级改造、氢能炼钢等,预计总投资规模约 3200-4600 亿欧元。

2、《欧盟能源系统整合策略》出台的目的是为了避免在碳中和过程中交通、工业、天然 气、建筑领域等脱碳难度系数比较大的部门各自为战的问题出现,将不同的能源运营商、 基础设施和消费部门彼此关联,实现统一规划和运营,提高效率,降低成本。其主要包 括三支柱:1)坚持“能源效率优先”原则;2)终端领域大力推进电气化,加强风电光 伏和电动汽车充电桩网络建设;3)难以实现电气化的行业推广清洁燃料,包括绿氢、可 持续生物燃料和沼气等。

德法等 7 国陆续发布氢能战略,2030 年绿氢产能 25.5-27GW

欧洲多国制定并实施国家氢能战略。在新冠肺炎疫情危机的背景下,法国、德国、荷兰、 挪威、葡萄牙、西班牙和意大利在内的七个欧盟成员国将氢战略纳入绿色经济复苏计划, 并陆续发布本国氢能战略;其他一些欧盟成员国,如奥地利、爱沙尼亚、卢森堡、波兰 和斯洛伐克目前处于制定战略的阶段。到 2030 年法德荷葡西意 6 国的绿氢产能合计将 达到 25.5-27.0GW,约占欧盟 2030 年整体目标的 63.8%-67.5%;燃料电池车同样为各 国非常重视的应用场景,与此相匹配的加氢站建设亦相当重要。

德国对氢能始终保持较高关注度,发展氢能的决心也更强。德国提出“Power to X”模 式,构建大氢能的综合应用场景:1)能源属性:通过直接燃烧或燃料电池的方式,替代 传统能源,应用于汽车、家用等领域;2)载体属性:德国近年发力发展可再生能源,在 实现清洁化的同时也带来了能源系统不稳定的后果,氢能作为高效二次能源可增强可再 生能源的消纳能力和稳定性,且通过掺氢天然气实现快速规模化推广;3)原料属性:绿 氢可应用于钢铁、化工、石化等工业领域,实现工业深度脱碳。

韩国:以燃料电池车和燃料电池为两支柱

2018 年 8 月韩国政府将“氢能经济”确定为与人工智能、大数据并列的三大创新增长 战略投资领域之一,计划未来 5 年投入 2.5 万亿韩元(约 135 亿元人民币)。2019 年 1 月,韩国政府发布氢能经济发展路线图,大力推动氢能产业发展,力图使韩国在全球氢 经济中成为领先国家。韩国政府计划到 2040 年实现氢气供应量 526 万吨/年,届时氢气 价格将从 2022 年的 6000 韩元/kg 降低至 3000 韩元/kg(约 16.20 元人民币)。韩国氢 能战略包括两大支柱:

1)燃料电池车:韩国政府 2040 年目标燃料电池车供应量从 2018 年的 1800 辆提升到 620 万辆,加氢站数量从 2018 年的 14 个提升到 1200 个;

2)燃料电池:能源领域中应用于发电的燃料电池规模从目前的 307.6MW 提升到 2040 年 15GW 以上,家庭和建筑用燃料电池规模从目前的 7MW 提升到 2040 年的 2.1GW 以上。

2019 年 12 月韩国国土交通部宣布,将安山、蔚山、完州-全州选为“氢能经济示范城 市”,三陟市被选为专门研究和开发氢技术的城市;2020 年 5 月,产业资源部还选定了 釜山、大田、春川、光州、昌原等 5 个城市作为建设大中型制氢站的试点。2020 年 2 月,韩国发布《促进氢经济和氢安全管理法》,为全球首个氢能相关法律。2020 年 6 月, 韩国产业通商资源部宣布建立氢经济发展基金,用于氢供应和使用有关的工业领域。

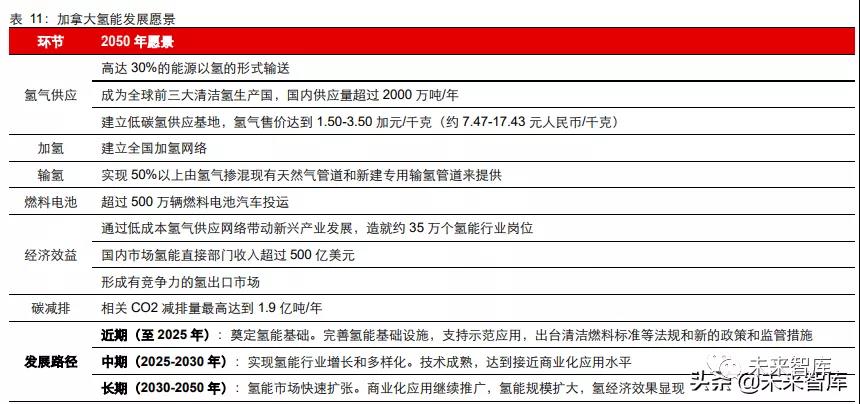

加拿大:目标 2050 年成为全球主要氢能供应国

2020 年 12 月加拿大发布国家氢能战略,目标通过加强氢能基础设施建设及促进终端应 用,降低氢能使用成本,降低国家碳排放量,同时成为全球主要氢能供应国。加拿大目 标到 2050 年实现国内氢供应量超过 2000 万吨/年,氢气售价降低至 1.50-3.50 加元/千 克(约 7.47-17.43 元人民币/千克);建立全国加氢网络;实现 50%以上氢气由现有天然 气管道或新建专用储氢管道提供;投运超过 500 万辆燃料电池汽车。

大力发展氢能是澳大利亚应对未来煤炭等资源品出口可能面临的下滑风险和碳减排压 力的重要手段。2018 年 8 月澳大利亚联邦科学与工业研究组织发布《国家氢能发展路 线图:迈向经济可持续发展的氢能产业》、首席科学家阿兰·芬克尔领导的氢战略小组发 布《澳大利亚未来之氢》,两份报告为澳大利亚氢能产业的发展提供了蓝图,系统分析了 澳大利亚氢能产业链上不同环节主要技术的发展现状、问题,以及氢能产业发展面临的 挑战。2019 年 11 月,政府发布《国家氢能战略》,确定 15 大发展目标(包括清洁、创 新、安全、有竞争力等)、57 项联合行动(涉及监管、税收、技术、国际合作等),争取 到 2030 年成为全球氢能产业的主要参与者,成为亚洲市场排名前三的氢能供应国。澳 大利用拥有优越的风光资源和丰富的煤炭、天然气资源,利于发展结合碳捕集技术的化 石燃料重整制氢和绿氢;同时,发达的港口资源为其出口氢能提供了极大的便利。

顶层设计:将氢能利用上升为国家能源战略

20 世纪 70 年代的全球石油危机及应对全球气候变暖的压力是日本、美国、欧洲等国家 大力发展氢能的主要原因。

日本于 2013 年提出《日本再复兴战略》,将发展氢能定为“国策”;2014 年发布的第 4 次《能源基本计划》提出建设“氢能社会”的终极目标;2017 年日本政府进一步发布 《氢能源基本战略》,确立了 2050 年氢能社会建设的目标以及到 2030 年短期内的具体 行动计划。

美国于 2001 年发布的政府报告中将氢能视为“未来能源的供给源”,2002 年发布《国 家氢能发展路线图》,其后相继发布多个政府顶层设计文件,2020 年 11 月美国能源部 发布更新版的《氢能计划发展规划》,提出未来 10 年及更长时期氢能研究、开发和示范。

文章转载自微信公众号:DT新材料